前編では金融政策決定会合について簡単に説明してきましたが,今回は日本銀行が行なっている「長短金利操作付き量的・質的金融緩和」についてめちゃくちゃ簡単にまとめていきたいと思います.

現在,長短金利操作付き量的・質的金融緩和のうちのマイナス金利政策がいよいよ修正されるんじゃないかということで,日本銀行の金融政策に大きな注目が集まっています.

そこで今回は,最初に伝統的金融政策について簡単に触れた後で,非伝統的金融政策である長短金利操作付き量的・質的金融緩和について説明していきます.

この記事を読めば,1月23日に日本銀行が発表した「当面の金融政策運営について」という資料の内容がなんとなくわかるようになり,話題のマイナス金利政策についても理解できるようになると思います!

最初に,サクッと長短金利操作付き量的・質的金融緩和を理解したい方向けに,以下で説明しているので,そこだけでも是非チェックしてみて下さい!↓

内容

- 伝統的な金融政策とは

- 非伝統的金融政策の歴史

- 量的・質的金融緩和とは

- マイナス金利政策とは

- 長短金利操作付き量的・質的金融緩和とは

- 非伝統的な金融政策と様々な指数

伝統的な金融政策とは

最初に,現在の金融政策が”非伝統的”と呼ばれている理由を理解するために,伝統的な金融政策について簡単にみていきます.

金融政策の基本

前編でふれたように,伝統的な金融政策と現在の非伝統的金融政策はどちらも金利を上げたり下げたりすることを1つの目標としています.

例えば,景気が加熱していたり物価が急激に上昇している時は,金利を高くし,投資・経済活動を抑制します.金利が高くなる,つまりお金を借りるコストが増加すると,お金を借りて投資する意欲は少なくなりますよね.そのため景気が減速します.

一方で,景気が停滞していたり物価が下がっている時は,金利を低くし,投資・経済活動を刺激します.金利が低くなる,つまりお金を借りるコストが低下すると,お金を借りやすくなって,そのお金で投資をする意欲が上がりますよね.そのため景気が加速します.

金利と投資・経済活動には以上のような関係性があるので,日本銀行は金融政策で金利を上げ下げしているんですね.

伝統的な金融政策

まず初めに,伝統的な金融政策の内容を見ていきます.

伝統的な金融政策とは,金融機関同士が短期的な資金の過不足を調節するために資金を貸し借りする市場の金利(政策金利)を,公開市場操作によって上げ下げする金融政策です.

なんだか難しそうな単語が並んでいますが,1つずつ丁寧に説明していくので安心してください.

金融機関同士が資金を貸し借りする?

お正月にお年玉をもらうと,銀行にそのお金を預けたりしますよね.つまり,個人が銀行にお金を貸したりするわけです.そのほかにも,何か事業を始めたいと思ったら,手元の資金で足りない分は銀行からお金を貸してもらったりしますよね.

上のように,個人や企業と金融機関がお金を貸し借りすることには馴染みがあると思います.

同じように,金融機関同士も資金を貸し借りすることがあるんです.

金融機関Aの資金が一時的に足りなくなった時に,資金に余裕がある金融機関Bが資金を貸してあげるといった感じです.

このように金融機関同士で資金を貸し借りする市場のことをコール市場と呼びます.

また,コール市場では短期の資金の貸し借りが行われるため,取引は1年以内に終了することになっています.

政策金利て何?

金融政策では,コール市場で資金を貸し借りする際の金利を上げ下げします.

このように,中央銀行が上げ下げする金利のことを政策金利と呼びます.

「私たちが銀行に預けるときの預金金利はどうでもいいの?」と思うかもしれませんが,預金金利やその他の金利は政策金利の水準に影響を受けます.イメージとしては,政策金利の高低の水準が他の金利の高低の水準に影響するといった感じです.

公開市場操作て何?

コール市場の金利を上げ下げすることが伝統的な金融政策であることがわかりましたが,ではどうやって上げ下げするんでしょう?

手段は複数ありますが,メインになっているのが公開市場操作と言われる手段です!

公開市場操作とは,日本銀行が国債などの金融資産を売買することで資金の供給を増やしたり,減らしたりして,資金の需給を調節することです.

資金の需給を調節することによって,金利に影響を与えるといったイメージです.というのも,金利の水準は資金への需要と供給によって決定されるためです.

具体的にいうと,資金の供給量が多いor資金への需要が小さい場合金利は低くなり,資金の供給量が少ないor資金への需要が大きい場合金利は高くなるという性質があります.

公開市場操作の仕組み

例えば,資金の供給量が多くなると,金融機関が貸せる資金の量が増えますよね.お金を貸して返してもらう時の利子で稼ぐ金融機関にとっては,お金を多く貸して儲けるチャンスです.

しかし,お金を借りる側としては,金利が高いままだとあまりお金を借りたくないです.金利が高いということは,お金を借りて返すときの利子が高い,つまりお金を借りるコストが高いということです.

そこで金融機関は多くの資金を貸すために,金利を低くしていきます.金利が低い状態は,資金を借りるコストが低い状態であるため,資金を借りたくなる主体が増えますよね.

どれだけ金利が低くなるかというと,「資金を貸したい」という供給量と「資金を借りたい」という需要量が等しくなるまで金利は低くなります.

これが,資金の供給量が多い場合に金利が低くなるメカニズムです.

資金の供給量が少ない場合では,上で起きた反対のことが起こり,金利が上昇します.

上のような資金の需給と金利の関係があるため,日本銀行は国債などの金融資産を売買する公開市場操作で資金の需給を調節して,政策金利を誘導しているんです.

例えば,日銀が国債などの金融資産を買うと,資金が市中に供給され,流通する資金の量が多くなります.つまり,資金の供給量が大きくなるため政策金利に低下圧力がかかります.

これは,高校の教科書でも出てくる,買いオペというやつです.

一方で,日銀が国債などの金融資産を売れば,資金が日銀に吸収され,流通する資金の量が少なくなります.つまり,資金の供給量が少なくなるため政策金利に上昇圧力がかかります.

これは,高校の教科書でも出てくる,売りオペというやつです.

伝統的な金融政策のまとめ

ここまで金融政策と投資・経済活動の関係,金利と資金供給の関係,公開市場操作について簡単にまとめてみました.

もう一度簡単にまとめると,公開市場操作を通じてコール市場の政策金利を誘導することで,投資・経済活動を抑制したり刺激したりする金融政策が伝統的な金融政策です.

伝統的な金融政策が限界に?

非伝統的な金融政策が出てきたということは,伝統的な金融政策に何らかの限界があったということが想像できますよね.

では,伝統的な金融政策にどんな限界があったんでしょう?

それは,政策金利を下げる余地がなくなってしまったということです.

上の説明で,投資・経済活動を刺激したいときには政策金利を低く誘導すればいいことがわかりましたよね.政策金利が低くなると,資金を借りるコストが低くなって,投資・経済活動が活発になるという話でした.

しかし,コール市場の政策金利を低くするのには限界があります.それは,コール市場の政策金利をゼロ以下にすることが難しいという限界です.

ゼロ以下にするのが難しいことを理解するために,一旦,ゼロ以下になった例を見てみます.

金融機関同士が資金を貸し借りする際の金利がマイナスになったとします.金利がマイナスということは,資金を貸すと,貸した側が損をするということです.

なんだか,おかしいですよね.普通は,資金を貸したら,そのお礼として利子がついて返ってきますよね.しかし,金利がマイナスということは,お金を貸したら,貸した額よりも少なくなって返ってくるということです.

これでは,誰も資金を貸さなくなります.つまり,金融政策によってコール市場の政策金利を低く誘導しようとしても,ゼロ以下にするのはかなり難しいということです.

実際に,1995年に政策金利がゼロ近くまで下がったため,それ以上伝統的な金融政策では投資・経済活動を刺激することは難しくなりました.そこで,政策金利がゼロの状態からさらに投資・経済活動を刺激するために出てきたのが非伝統的金融政策です.

非伝統的金融政策の歴史

政策金利がゼロ近くになり,伝統的な金融政策ではこれ以上金融緩和をすることができなくなったため,非伝統的金融政策が出てきました.

ただ,すぐに現在の長短金利操作付き量的・質的金融緩和が導入されたわけではなく,徐々に政策を修正・追加しながら現在の形の非伝統的金融政策になっています.

そのため,一旦その歴史をまとめてみます.

こんな感じに,1999年の速水総裁の時期に導入したゼロ金利政策が,非伝統的金融政策のスタートだと言われています.

また,2013年からの黒田総裁の時期に導入された量的・質的金融緩和(Quantitative and Qualitative Easing, QQE)は「異次元緩和」や「アベノミクスの第1の矢」とも言われ,国内外から大きな注目を集めていました.

上の表からは,日本の物価の上昇と経済の健全な発展を達成するために,日本銀行が様々な金融政策を打ち出してきたことを感じてもらえればと思います.特に2013年の黒田総裁の時期からは,「出し惜しみなく,できることは全部やろう」といった感じの金融政策が行われてきました.

ここからは,現在行われている長短金利操作付き量的・質的金融緩和のもととなっている,量的・質的金融緩和,マイナス金利政策を簡単に説明した後で,現在の長短金利操作付き量的・質的金融緩和についてみていきます.

首相官邸「アベノミクス「3本の矢」」より引用(リンク)

量的・質的金融緩和とは

まず,量的・質的金融緩和というのは,名前の通り「量」の面と「質」の面で金融緩和を行う金融政策です.

「量」の面と「質」の面からせめて,絶対2%のインフレ目標を達成するぞ!といった感じの政策ですね.

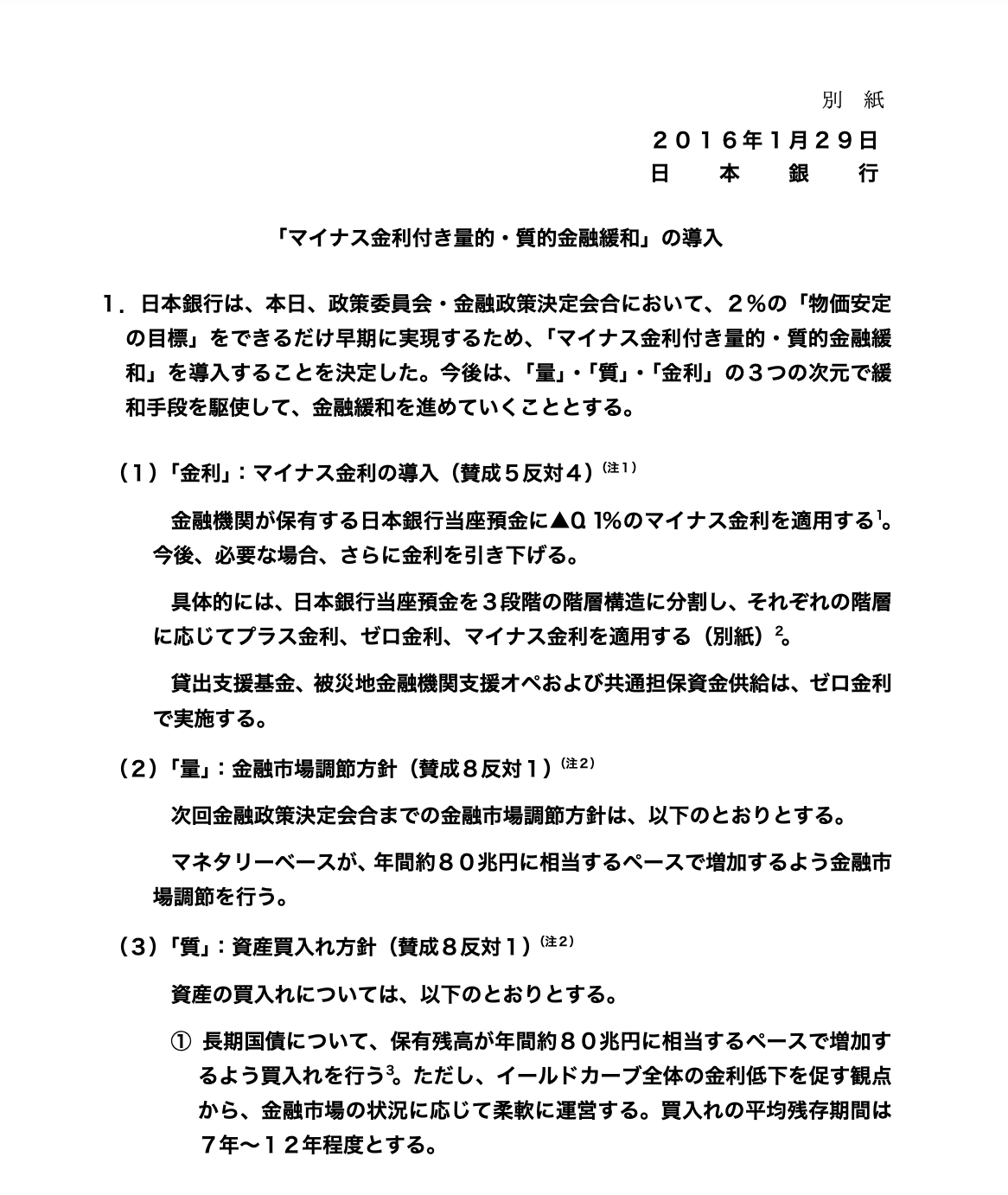

こちらは,実際に量的・質的金融緩和の導入が決まった際の公表文です↓

日本銀行「政策委員会 金融政策決定会合議事要旨 (2013年4月3、4日開催分)」より(リンク)

「量」の面の金融緩和

まず,「量」の面の金融緩和として,世の中に流通するお金の量と金融機関が日本銀行に預けている預金「日銀当座預金」からなるマネタリーベースの「量」を異次元に多くすることを目標としました.

世の中に流通するお金の量とは,皆さんのお財布に入っている1万円とか100円などのお金の量のことを指しています.

また,私たちはよく銀行にお金を預けますが,銀行は日本銀行にお金を預けています.そのお金のことを,日銀当座預金と言います.

上の2つの要素を足し合わせたものをマネタリーベースと呼びます.

マネタリーベースの2つの要素のうち,日本銀行が自由にコントロールできるのは日銀当座預金の量です.

金融機関から国債を大量に買い入れることで,日本銀行には国債が,金融機関の日銀当座預金には国債を買ってもらった額が増えますよね.

つまり,金融機関から国債を大量に買うことで,日銀当座預金を拡大させ,マネタリーベースを大幅に大きくすることができます.実際に,2013年以降マネタリーベースは爆増しています.まさに,国債の買い入れ量については「異次元な金融緩和」という感じでした.

日本銀行「マネタリーベース」より筆者作成(リンク)

また,マネタリーベースの「量」を拡大させる際には,長期国債という償還期間が1年以上の国債を多く購入することによって,国債の長期金利を低く誘導するということもしていました.

そのため,量的緩和で短期国債だけではなく,長期国債も大量に買うことによって,短期と長期の金利どちらともを低く誘導するということをしていました.

また,伝統的な金融政策がコール市場の政策金利を誘導目標としていた一方で,量的緩和ではマネタリーベースの「量」を目標としていることからも,これまでとは異なる”非伝統的な”金融政策であることがわかりますね.マネタリーベースを目標にしていたことから,当時の金融政策は「マネタリーベース・コントロール」とも呼ばれていました.

日本銀行「政策委員会 金融政策決定会合議事要旨 (2013年4月3、4日開催分)」より(リンク)

マネタリーベースを拡大させる狙い

では,なぜマネタリーベースを拡大することを目標にしているんでしょう?

実は,金利がすでにゼロに近い状況において,マネタリーベースの拡大が物価を上昇させる確かなメカニズムはないとも言われています.

実際に,2013年4月の金融政策決定会合でも,低金利下においてマネタリーベースの拡大が物価を上昇させる具体的なメカニズムは明らかにされていません.

実際に,数年後に「量」の拡大は金融政策の目標から外されていますしね.

ただ,後述する「期待」に働きかける効果はあるんじゃないかという話もあるので,マネタリーベースを拡大することが無意味だということではないと思います.

「質」の面の金融緩和

次に,量的・質的金融緩和の「質」の面を見ていきます.

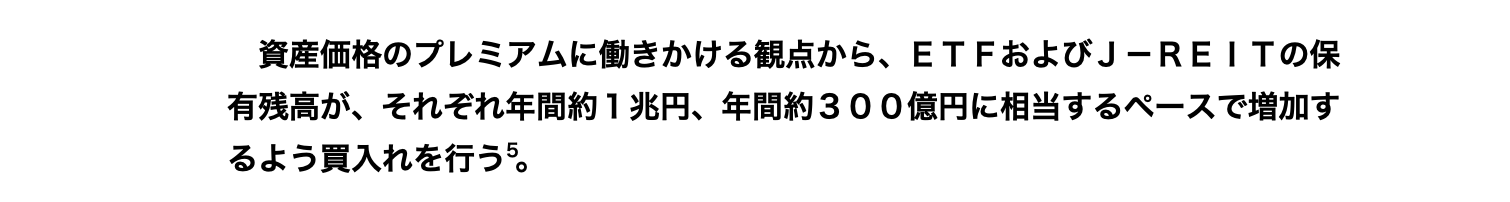

これまでの金融政策では国債などの安全資産を買い入れていましたが,量的・質的金融政策ではETF(上場投資信託)などの,これまで買ってこなかったリスク性資産を買い始めたことです.

リスク性資産とは投資した元本が保証されていない資産のことを指します.つまり,100円投資した場合,100円より少ない額で返ってくる可能性がある資産のことです.

ETFというのは,複数の株式をギュッとまとめた金融資産のようなものを想像してください.一つの箱の中に,いろんな株が入っているイメージです.具体的には,日本銀行はTOPIX ETFという金融資産を買い入れていました.

これまでは,基本的に国債等の安全資産を買っていました.つまり,買う資産の「質」の面でもこれまでと異なるため,量的・”質的”金融緩和と名付けられているのです.

また,ETF以外にもJ-REITといった不動産投資信託も買い入れていました.

ETFを買う狙い

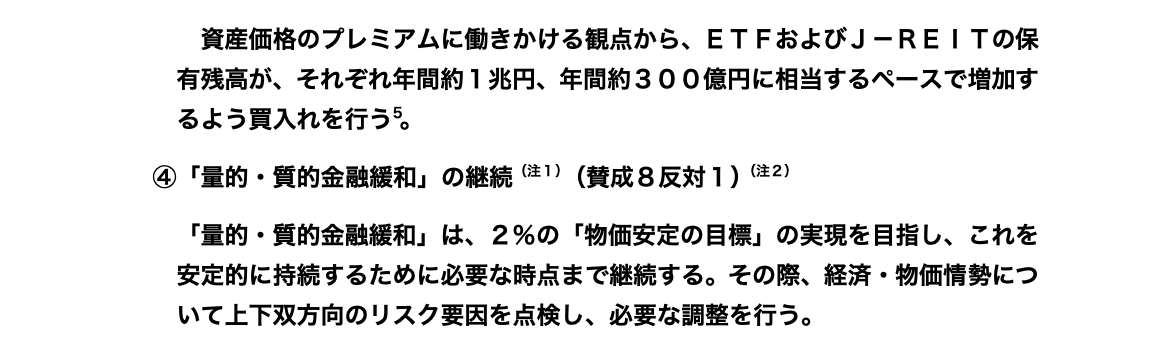

資料でも確認できるように,リスク性資産を買い入れる目的を「資産価格のプレミアムに働きかける観点」としています.

日本銀行「政策委員会 金融政策決定会合議事要旨 (2013年4月3、4日開催分)」より引用(リンク)

簡単にいうと,投資家がリスクを嫌がる度合いを低くすることで,投資家のお金がリスク性資産に流れるようにし,株高を狙っているという感じです.

日本銀行のETF買い入れが寄与したと断言することはできませんが,2013年以降日経平均は上昇トレンドにあります.日経平均とは日本の株式市場全体の大まかな値動きを表す代表的な株価指標です.

Smart Chart Plus「日経平均株価」より(リンク)

量的・質的金融緩和の真の目的 「期待」への働きかけ

これまで,量的・質的金融緩和の「量」と「質」の面の具体的な内容を見てきましたが,その真の目的は国民の「期待」に働きかけることだとも言われています.

期待というのは,物価が上昇することへの期待です.

例えば,

「これまで物価が上昇してこなかったけど,日本銀行が「異次元!」「マネタリーベースを2倍!」「ETFも買っちゃう!」とかなんだかこれまでと違うことを言っているから,本当にこれから物価が2%上がるのかも!」

といった期待です.

では,なぜ日本銀行は国民に「物価が上昇する」という期待を持たせたいんでしょう?

日本銀行「政策委員会 金融政策決定会合議事要旨 (2013年4月3、4日開催分)」より(リンク)

物価上昇の期待が高まれば,投資・経済活動が活発に!?

例で考えていきます.

例えば,事業をしているAさんがいて,今年100万円の工場を建てようか迷っています.

銀行に行くと,預金金利は1%だったため,もし今年預金すれば来年には101万円になりますね.

1万円増えるのもいいなぁと思っていたAさんでしたが,日本銀行が量的・質的金融緩和をするというニュースを聞き,来年には2%物価が上昇するという期待を持ちました.

もし,2%の物価上昇が起きた場合,来年の工場の価格は102万円ですよね.

預金すると来年手元にあるお金は101万円で,工場が102万円だから,来年工場を買うことができなくなってしまいますよね.

そうすると,今年買う方がいいということで,今年工場を買うようになります.

このように,「物価が上昇する」という期待を持ち,金利との関係で将来のお金が目減りすることに気がついた人たちの投資・経済活動が増加します.投資・経済活動が活発になれば,本当に物価が上昇し,景気も良くなっていきます.

これが「期待」に働きかける理由です.

当時の黒田総裁は記者会見で,

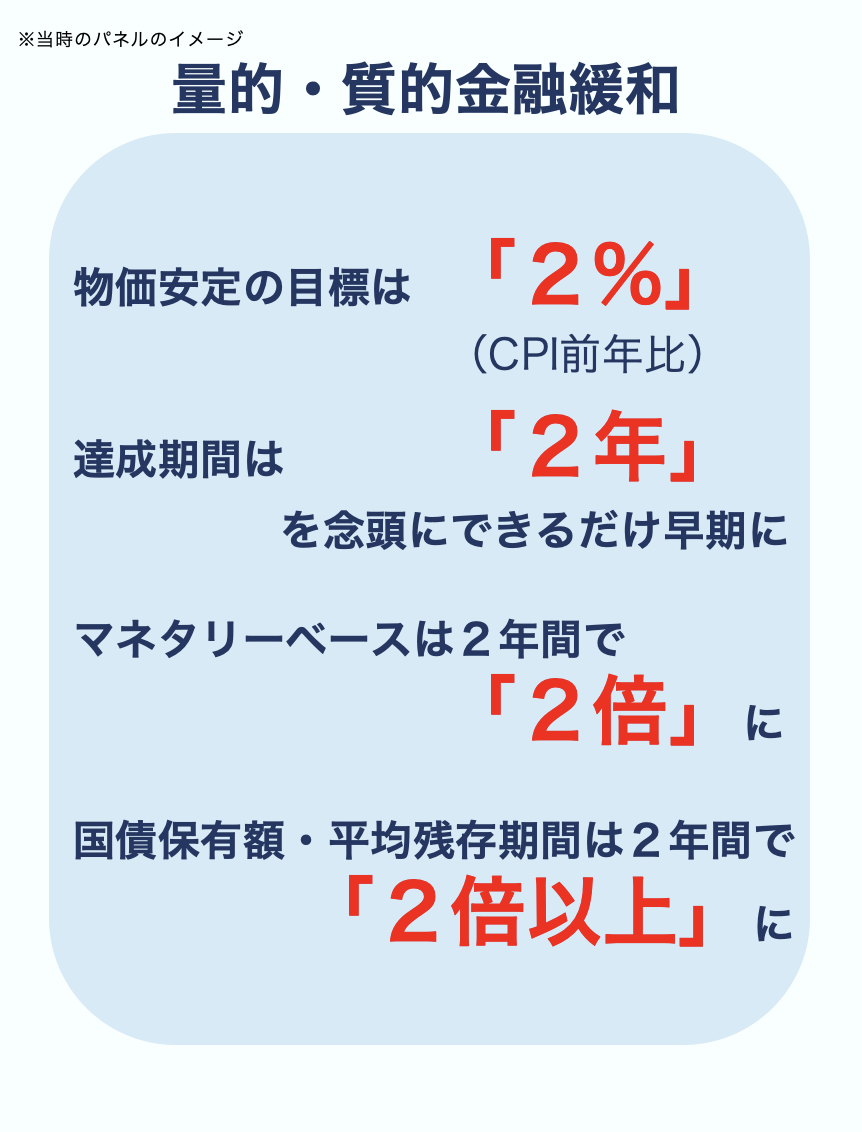

物価安定の目標は「2%」

達成期間は「2年」を念頭にできるだけ早期に

マネタリーベースは2年間で「2倍」に

国債保有額・平均残存期間は2年間で「2倍以上」に

といった「2」を強調した印象に残りやすいような説明をしていました.

というのも,国民の「期待」に働きかけるわけですから,国民にそのメッセージが届かなければ意味がないからです.

しかし,下のグラフを見てわかるように,そもそも2%の物価目標を知っている人は20%前後であるため,「期待」に働きかける金融政策が効果があったのかは少し疑問です.

日本銀行「生活意識に関するアンケート調査」より筆者作成(リンク)

(上の例で紹介した考え方は,「実質利子率」という考え方です.こちらも機会があったらどこかで紹介したいと思います)

マイナス金利政策とは

2013年から量的・質的金融緩和を導入していましたが,なかなか2%の物価目標は達成できませんでした.

そこで,一発逆転を起こすために新たに導入されたのがマイナス金利政策です.当時の金融政策の名前は,マイナス金利政策が導入されたことにより「マイナス金利付き量的・質的金融緩和」と名付けられていました.

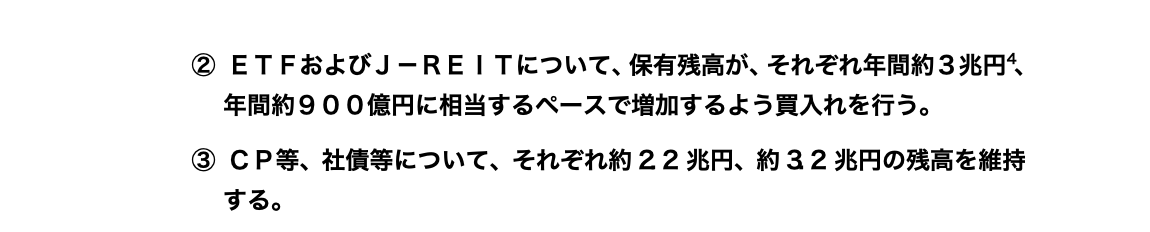

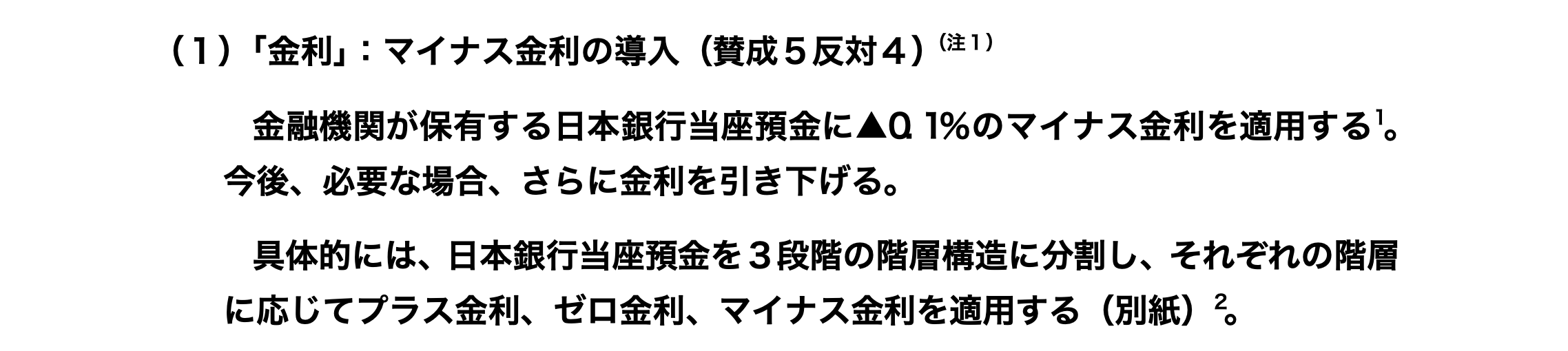

一旦ここで,マイナス金利付き量的・質的金融緩和が導入が決定された金融政策決定会合の公表文を見てみましょう.

日本銀行「政策委員会 金融政策決定会合議事要旨 (2016年1月28、29日開催分)」より(リンク)

説明にある通り,マイナス金利政策とは日銀当座預金の一部の金利をマイナス0.1%にする政策です.

資料によると,「日本銀行当座預金を3段階の階層構造に分割し、それぞれの階層に応じてプラス金利、ゼロ金利、マイナス金利を適用する。」とされています.

簡単にいうと,「金融機関が日銀当座預金に余分に資金を預け過ぎている場合は,その部分に対してマイナス金利を適用する」という感じです.

マイナス金利政策の狙い

マイナス金利政策の狙いとしては,大きく2つあります.

1つ目が,金融機関が日銀当座預金に預金している資金を引き出すことで,その資金を貸し出しや投資に回すことです.

金利がマイナスになるということは,預金している金融機関にとっては損失です.例えば,1000万円預けてたら,引き出す時に999万円になっているという感じです.

そうすると,金融機関は日銀当座預金にあるマイナス金利が適用される資金の部分を取り崩して,その資金を貸し出しや投資に回すだろう,というのが狙いでした.

イメージとしては,これまで量的緩和でマネタリーベースが増加してきたものの,その資金が市中にあまり流れなかった.そこで,「余分に預金したままだと罰金を課すよ~」というマイナス金利政策を導入し,市中にお金が流れるようにする,という感じです.

お金を預けておいて損するようだったら,どこかに使った方がいいなぁてなりますもんね.

2つ目が,短期の金利をマイナスにすることで,金利全般に下押し圧力をかけることです.

マイナス金利が適用されるのは短期の金利ですが,短期の金利が低くなると,その他の長期の金利にも下押し圧力が加わります.

金利全般を適度に低くすることで,投資・経済活動を刺激しようという狙いでした.

ただ,資料を注意してみてもらうとわかるように,マイナス金利政策に対しては,反対票が4票投じられるなど否定的な意見も強かったんですよね,,,

日本銀行「政策委員会 金融政策決定会合議事要旨 (2016年1月28、29日開催分)」より(リンク)

マイナス金利政策の思わぬ効果

マイナス金利政策という政策を初めて聞いた時に,どんな印象を持ちますか?「マイナス」という言葉から,「なんだか悪いことが起こりそう」「不安」といった印象を持った人もいるんじゃないでしょうか.

実際に,マイナス金利政策が持つ負のイメージからか,日本株が下がるなど,期待した効果とは反対の結果になっていました.

さらには,金融機関にも混乱が起こりました.マイナス金利政策というこれまでにない政策に対応するために,システム改修をしなければいけなくなったり,資産運用が難しくなったりなどなど.

そのほかにも,イールドカーブが極端に平坦になるという望ましくない副作用が出てきました.つまり,長期金利が過度に低くなってしまったということです.

財務省「国債金利情報」より筆者作成(リンク)

(償還とは国債の額面の額が返ってくること)

これでは,長期国債で資金を運用している金融機関にとっては痛手ですよね.長期国債の金利までもがマイナスになってしまうと,預金と貸出との間の利ざやで儲けられなくなるほか,資産運用にも悪影響が出ます.

こんな感じの悪い副作用もあり,マイナス金利政策を導入した後も物価目標2%には届きませんでした.

そのため,マイナス金利政策が導入された8ヶ月後にすぐ新たな金融政策が導入されました.

それが,現在まで続く「長短金利操作付き量的・質的金融緩和」です.

財務省「国債金利情報」より筆者作成(リンク)

長短金利操作付き量的・質的金融緩和とは

マイナス金利政策において問題になっていたのが,国債の長期金利までもがマイナス圏に突入して,イールドカーブが平坦になってしまったということでした.

そんな状況に対して,「マイナス金利政策を続けながらも国債の長期金利はゼロ%程度に高めたい」というような感じで日本銀行の人々は思っていました.

そこで,考えついた策が,

短期金利と同じように長期金利も完全に操作(コントロール)しちゃえばいいじゃん!

ということでした.

(これまでは,短期金利に関しては-0.1%という金利の水準でコントロールしていましたが,長期金利に関しては長期国債〇〇兆円買おう!という量での目標でした.)

そこで導入されたのが,「短期」と「長期」の金利を日本銀行が操作する「長短金利操作付き量的・質的金融緩和」でした.

当時の金融政策決定会合の公表文がこちらです↓

日本銀行「政策委員会 金融政策決定会合議事要旨 (2016年9月20、21日開催分)」より(リンク)

長短金利操作(イールドカーブ・コントロール)とは

イールドカーブ・コントロールについて具体的には,

短期金利:日本銀行当座預金のうち政策金利残高に▲0.1%のマイナス金利を適用する。

長期金利:10年物国債金利が概ね現状程度(ゼロ%程度)で推移するよう、長期国債の買入れを行う。

と書かれています.

イメージとしては,

これまでは短期金利のみマイナス0.1%でピン留めしていたけど,長期の金利もゼロ%程度にピン留めしよう

という感じです.

財務省「国債金利情報」より筆者作成(リンク)

簡単にサラッと書いてきましたが,実は金融政策としてはめちゃくちゃ”非伝統的”な手法なんです.

というのも,上の伝統的な金融政策のパートでも触れましたが,金融政策では短期金利を操作するのが一般的です.短期金利の変化を通じて,長期金利も変化させるという感じです.

一方で,長期金利に関しては市場に任せようというのが世界の中央銀行の共通認識でしたし,そもそも長期金利をコントロールする行為そのものが難しいことでした.

しかし,これまでの量的緩和によって長期国債を大量に買っていたため,日本銀行の長期金利への影響力は大きくなっており,長期金利をコントロールすることが可能な状態になっていました.

どうやって長期金利を操作する? 指値オペ

長期金利をコントロールする際に新たに導入されたのが,指値オペと言われる,ある一定の金利で長期国債(10年物国債)を買い入れる手法です.

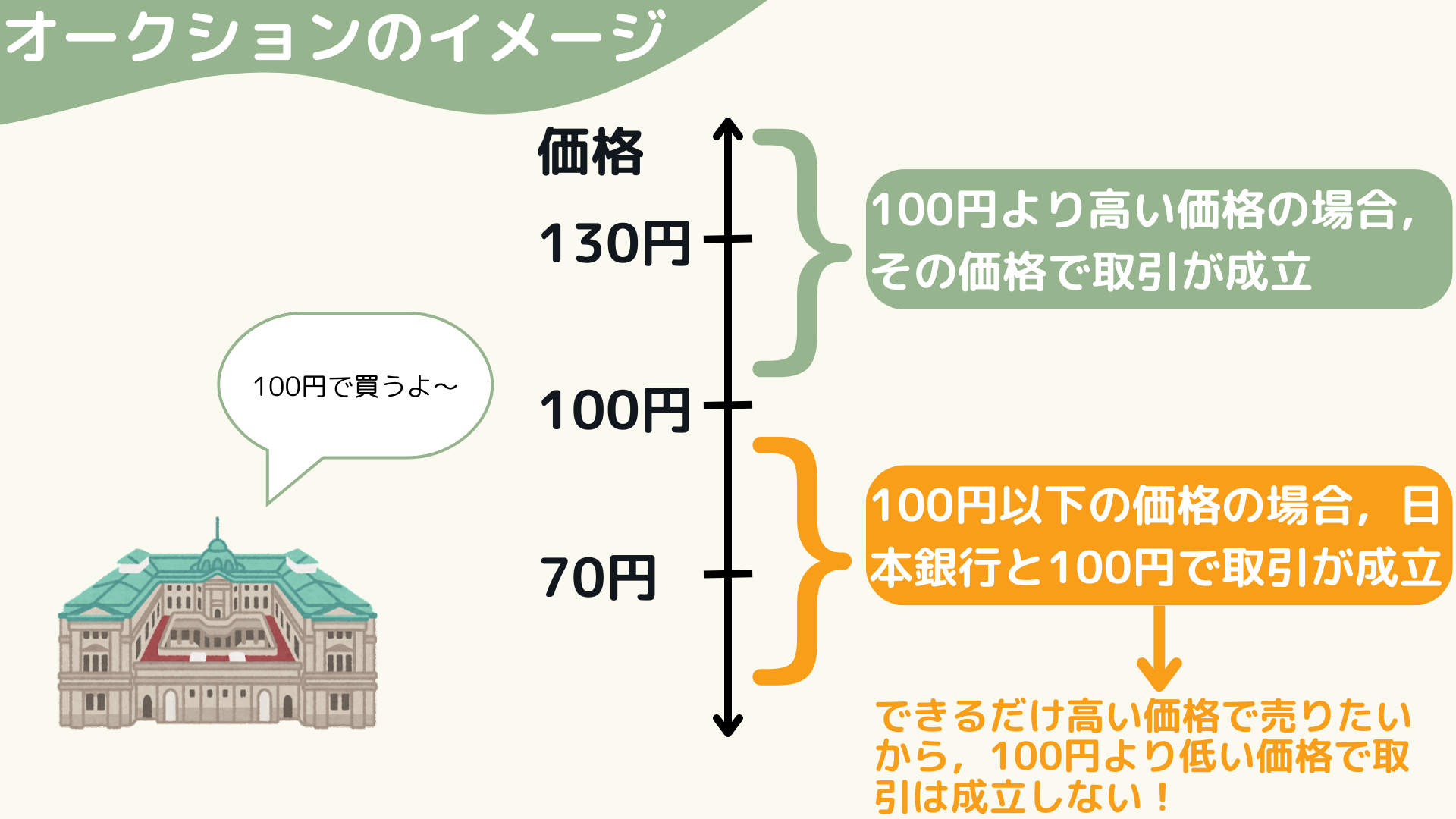

例えば,10年物国債の金利の上限を0.5%にしたいと考えていて,金利0.5%に相当する国債の価格が100円だったとします.

国債の金利の水準は国債への需給によって決まるため,もし日本銀行が100円で国債を無制限に買えば,金利の上限を0.5%に固定することができます.

イメージとしては,オークションを想像してもらえればと思います.

何かモノを出品したい人がいて,買う側が日本銀行だとします.

出品者側としては,できるだけ高い額で売りたいですよね.

日本銀行は出品物に対して「100円で買う」と宣言しています.その場合,もし他に100円以上で買いたいと思っている人がいれば,日本銀行との取引は成立しないで,100円以上での取引が成立します.

一方で,他の人が50円や70円といった100円より安い値段で買いたいと思っても,日本銀行が100円で買うため,100円以下で取引が成立することはありませんよね?日本銀行が100円で買ってくれる場合,それ以下の価格で売る理由がないです.

これと同じことが国債の取引でも発生しています.

前提として,国債の価格が低いほど金利は高くなるという性質があります.

例えば,金利0.5%に相当する国債の価格が100円の場合,金利0.7%に相当する国債の価格は70円になるといった感じです.

もし,70円で取引が成立すると金利は0.5%よりも高くなっていく可能性はありますが,日本銀行が100円で買ってくれるので70円という100円より安い価格で取引が成立することはありません.

このように,金利0.5%に相当する価格の国債を無制限に買うことで,金利の上限を0.5%に固定することができるんです.

実際に,日本銀行は2024年までほぼ完璧に長期金利をコントロールしています.

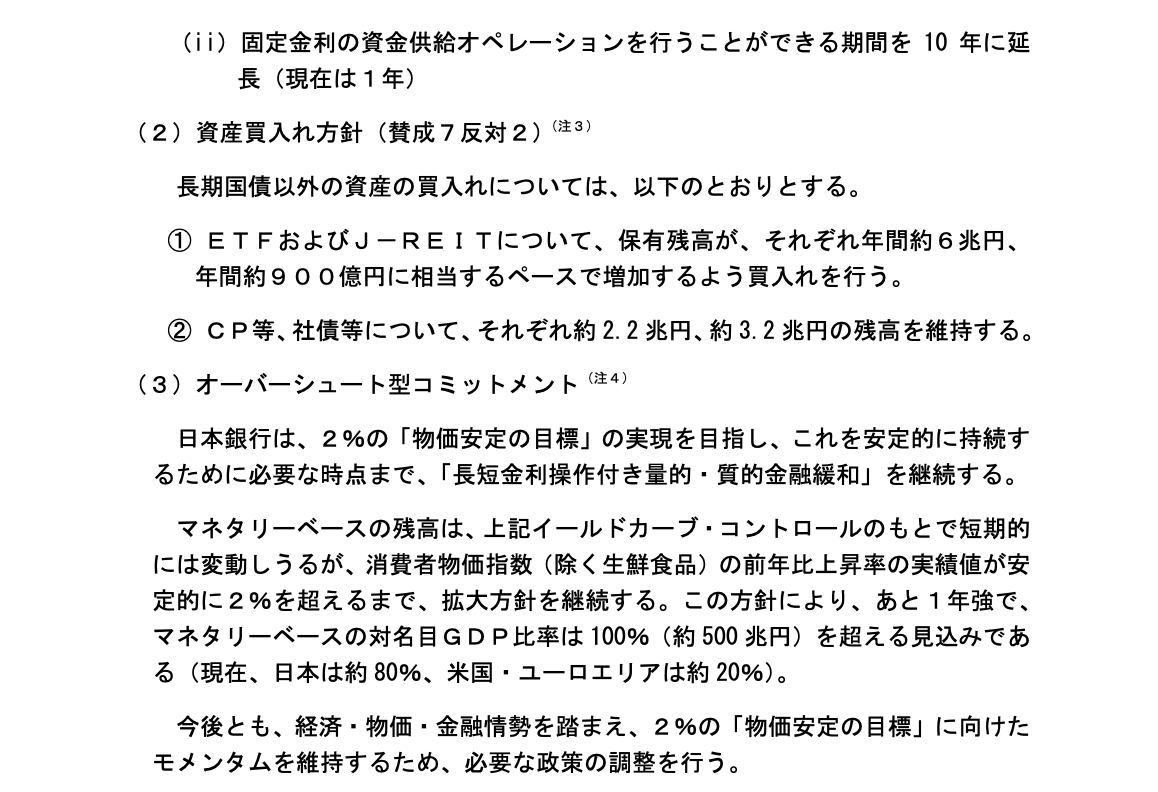

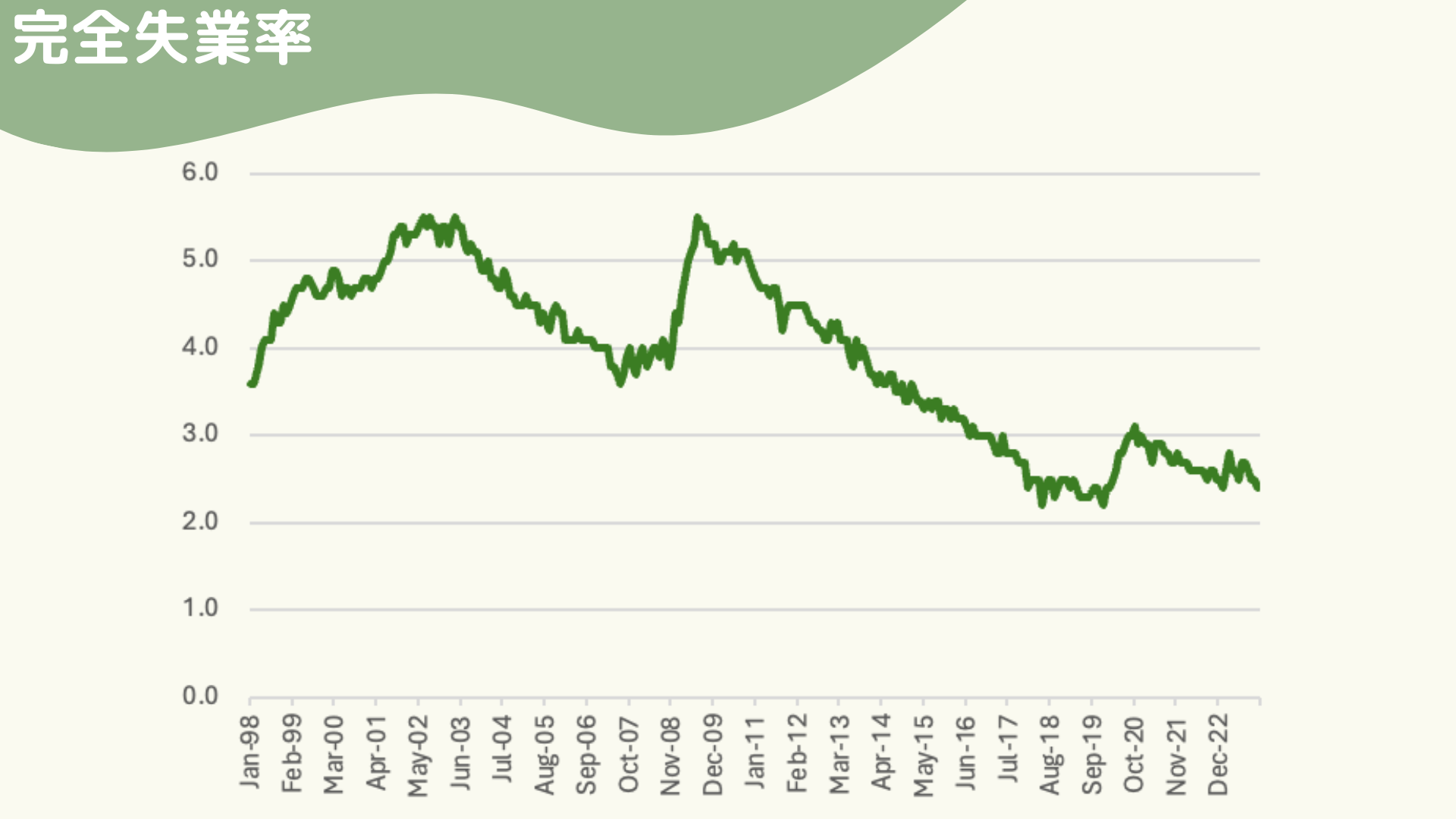

オーバーシュート型コミットメントとは

長短金利操作付き量的・質的金融緩和では,新たにオーバーシュート型コミットメントという非伝統的な金融政策が導入されていました.

日本銀行「政策委員会 金融政策決定会合議事要旨 (2016年9月20、21日開催分)」より(リンク)

これは簡単にいうと,「2%の物価目標が達成されたとしても,すぐに長短金利操作付き量的・質的金融緩和をやめないで,引き続き緩和を継続する」という方針を約束する政策です.

これは,上で説明した「期待に働きかける」効果を強める政策です.

例えば,物価上昇率が2%になった時点で緩和的な金融政策をパタンとやめる可能性もありますよね.

しかし,2%の物価上昇が安定的に持続するまでは,緩和的な金融政策をやめないという約束をすることで,物価上昇の期待を持ちやすくなります.

非伝統的な金融政策と様々な指数

このような感じで,2013年以降さまざまな非伝統的金融政策が導入されてきましたが,実際にその効果はどのようなものだったのでしょう?

黒田総裁は,退任記者会見の際にこのようなことを言っています.

- 大規模な金融緩和は、政府の様々な施策とも相まって、経済・物価の押し上げ効果をしっかりと発揮しており、わが国は物価が持続的に下落するという意味でのデフレではなくなっております。

- 物価安定の目標の持続的・安定的な実現に向けて着実に歩みを進めたということは言えると思います。このように、大規模な金融緩和は様々な効果を上げてきており、これまでの政策運営は適切なものであるというふうに考えております。

- つまりこの非伝統的金融政策というものは、伝統的金融政策ではもう対応できなくなった、そういった不況というか、 あるいは日本の場合はデフレ、そういうものに対して行ったと。その面では効果を発揮して、日本の場合はデフレでない状況になったし、欧米の場合も長く続いた、 いわゆるグローバル・フィナンシャル・クライシスというものを克服したという面では、十分、非伝統的金融政策の効果はあったと。これは、ほとんどの世界中の経済学者が認めているところであり、そういう政策をやってきた欧米の中央銀行の総裁たちも認めていると。

実際のところ,2013年からの金融政策は成功だった失敗だったなどいろいろな意見があります.

下に,金融政策に関連する様々な指標の時系列データを添付するのでぜひみてみて下さい.

総務省統計局「消費者物価指数」より筆者作成(リンク)

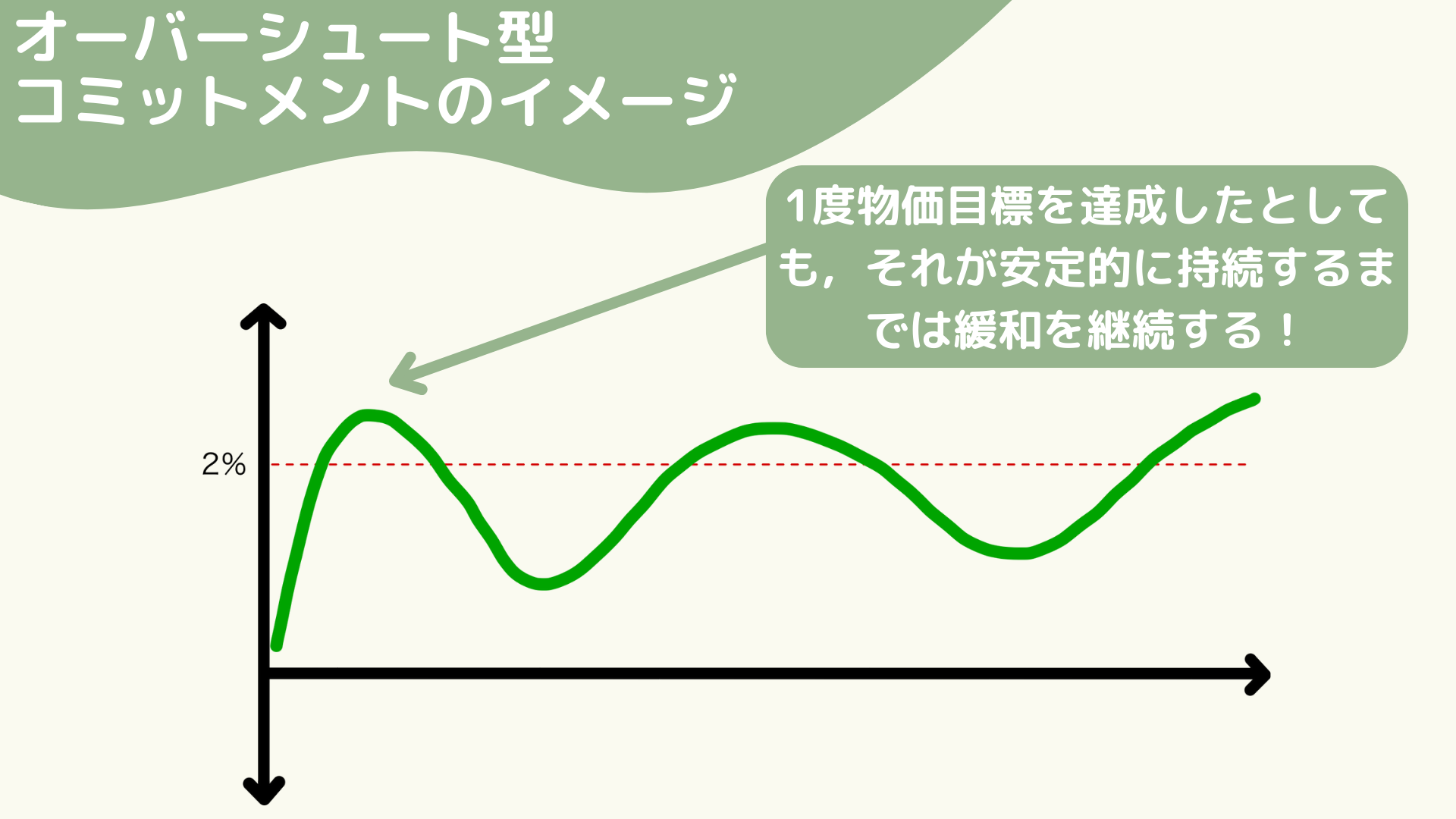

総務省統計局「労働力調査」より筆者作成(リンク)

内閣府「国内総生産(支出側)及び各需要項目」より筆者作成(リンク)

日本銀行主要時系列統計データ表「実質実効為替レート指数」より筆者作成(リンク)

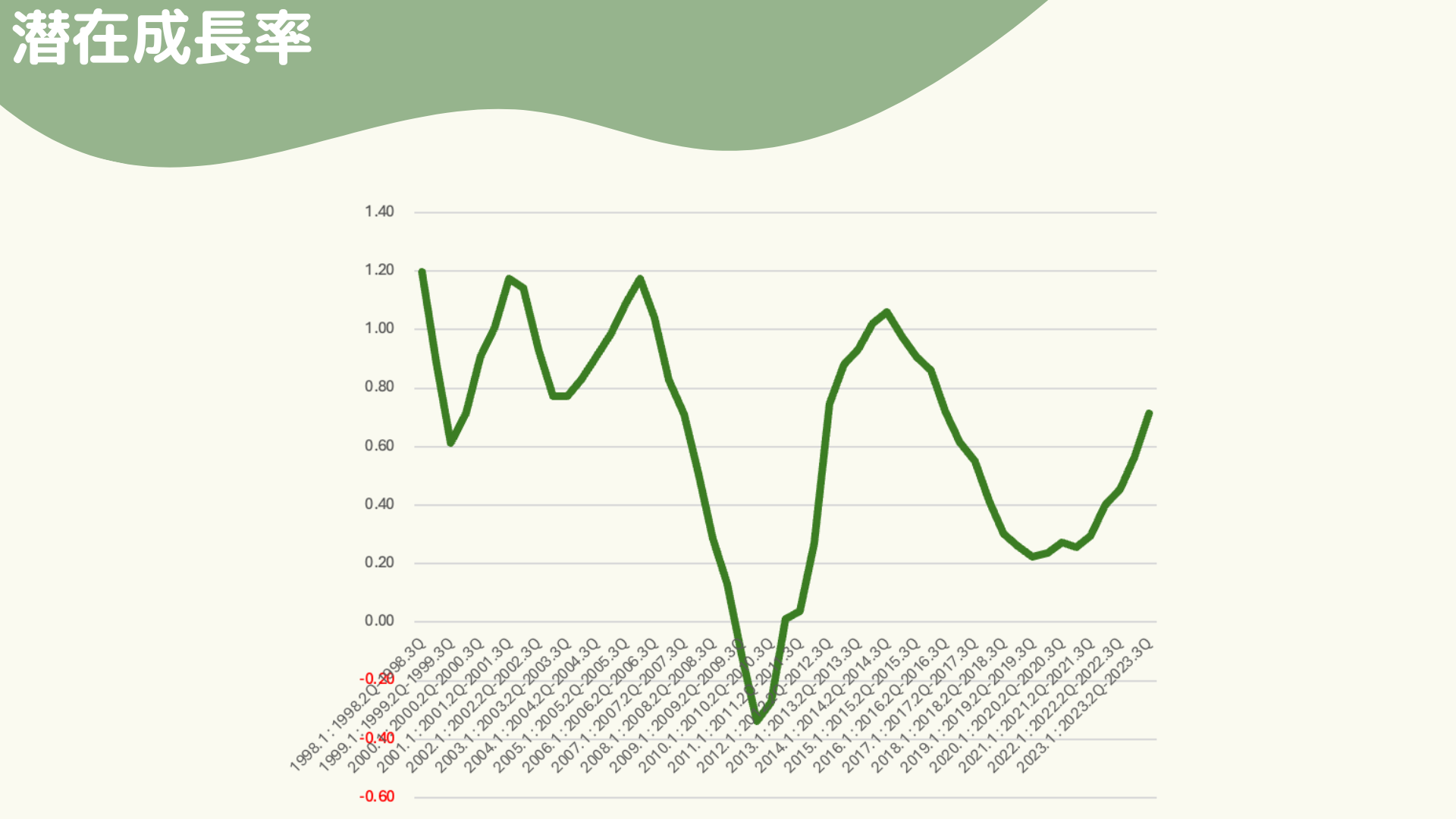

日本銀行「需給ギャップと潜在成長率」より筆者作成(リンク)

いかがでしたでしょうか?

現在導入されている長短金利操作付き量的・質的金融緩和の内容がなんとなく掴めたのではないでしょうか?

様々な媒体で「2024年前半にマイナス金利政策が解除される」といった予想もあるので,是非是非そういったニュースもチェックしてみて下さい!

また,今回金融政策の説明をするにあたって,できるだけ数字を使わないようにしてきました.そのため,中にはボヤッとするところがあったかと思います.もしその点が気になる方で,大学で経済学部の授業を履修できる機会があったら是非履修してみて下さい.大学の経済学部では,金融政策の効果等をモデルや数式を使って理論立てて考えていくのでよりクリアに理解できると思います!

金融政策に興味が湧いた方向けにおすすめの本も紹介しているのでそちらもぜひ読んでみて下さい!

また、この記事も掲載されているokkeという勉強の大きな味方になってくれるアプリの方もぜひダウンロードよろしくお願いします!

- iOSの方はこちら:https://apple.co/3IKMN8x

- Androidの方はこちら:https://play.google.com/store/apps/details?id=com.spesden.okke

最後まで読んでいただきありがとうございます.

関連記事:

参考図書・おすすめの本:

- 木内登英(2018).金融政策の全論点―日銀審議委員5年間の記録 東洋経済新報社

- 門間一夫(2022).日本経済の見えない真実 低成長・低金利の「出口」はあるか 日経BP(おすすめ)

- 西野智彦(2023).ドキュメント異次元緩和 - 10年間の全記録 岩波新書(おすすめ)

- 河村小百合(2023).日本銀行 我が国に迫る危機 岩波新書

- 湯本雅士(2023).新・金融政策入門 岩波新書(おすすめ)

- 服部孝洋(2023).日本国債入門 一般社団法人金融財政事情研究会

- ベン・S・バーナンキ(2023).21世紀の金融政策 大インフレからコロナ危機までの教訓 日本経済新聞出版